Febo Leondini, 08/04/2020

Evoluzione e processi di adattamento dell'ecosistema dei beni LCC ai tempi di Covid-19

A chi gli faceva notare che li sbagliava sempre, Gianni Brera replicava che per sbagliare i pronostici, bisognava farli. Molti anni dopo, Kahneman[1] ci ha spiegato perché un monumento di competenza rischia di sbagliare con più facilità le previsioni: «Chi acquisisce più conoscenze sviluppa sempre più l’illusione della propria abilità e diventa troppo sicuro di sé, staccandosi gradatamente dalla realtà». Se, dunque, per effetto del “bias dell’illusione di validità”, e della diffusione delle competenze specifiche, i ritorni predittivi marginali della conoscenza si sono ridotti, prevedere cosa accadrà all’intero dell’ecosistema dei beni LCC rischia di diventare un esercizio di stile.

D’altra parte, rinunciare a provare a costruire un’ipotesi di scenario sarebbe omissivo dal punto di vista imprenditoriale, e allora non resta che abbandonare l’idea di creare un’indagine quantitativa, per concentrarsi sull’analisi dei driver sottostanti ai processi di adattamento che riguarderanno l’evoluzione dell’ecosistema in esame.

Vero è, comunque, che cominciano ad essere disponibili diverse supposizioni relative all’intero sistema economico tra cui quelle di Cerved[2] che, per banca dati utilizzata, sembra essere tra le più attendibili (Figg. 1 e 2), e che immagina due diversi scenari di riferimento: il primo con uno sviluppo lineare, il secondo basato su un andamento più accentuato della curva di caduta.

Figura 1: Impatto Covid-19 sui settori produttivi su scenario “base”

Figura 2: Impatto Covid-19 sui settori produttivi su scenario “pessimistico”

Quali, dunque, saranno le determinanti causali che influenzeranno lo sviluppo dell’ecosistema dei beni LCC? Per provare a dare una risposta almeno parzialmente compiuta a questa domanda si è scelto di analizzare separatamente i tre attori economici di riferimento: Industria, Retail e Horeca.

INDUSTRIA

Dal punto di vista commerciale, l’Industria dei beni LCC sta vivendo due momenti distinti, basati sull’abbinamento Prodotto-Mercato servito. In altre parole:

- se lo sbocco produttivo è fortemente sbilanciato verso il Canale Retail, magari anche con una presenza di Discount e MDD, quanto perso in termini di ricavi negli altri Canali è compensato dall’incremento proprio della GDO;

- se, invece, si è in presenza di un mix-Canale caratterizzato da una forte presenza nell’HoReCa, e il Segmento delle MDD non è presidiato, allora la retta dei ricavi complessivi ha un coefficiente angolare con un valore assoluto alto.

Su questi due punti fondamentali vanno sottolineate almeno tre derive particolari, e precisamente:

- la ricorrenza pasquale in parte compromessa e che porterà, probabilmente, un calo di vendite;

- le difficoltà di esportazione legate alle regolamentazioni di transito in frontiera;

- la modifica dell’equilibrio nel mix-Canale che porterà alla necessità di rinegoziare obiettivi e sconti, in funzione delle particolari condizioni che hanno determinato lo spostamento dei ricavi, e dei margini, dall’HoReCa al Retail.

Dal punto di vista organizzativo, invece, i problemi sono sostanzialmente tre:

- la difficoltà di approvvigionamento delle materie prime e dei semilavorati, dovuta sia ai vincoli logistici che di prosecuzione dell’attività da parte dei terzisti;

- la gestione dei protocolli di sicurezza interni ed esterni, a cui si aggiungono i rischi di quarantena di reparto in caso di positività al Covid-19;

- la continua rischedulazione della produzione sulla base dell’andamento sussultorio della Domanda.

RETAIL

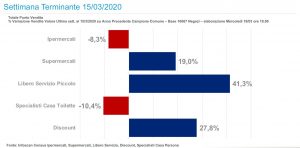

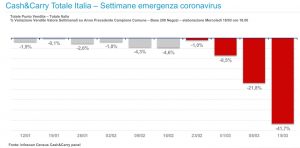

Sotto il profilo commerciale il Retail italiano sta vivendo un anno straordinario. IRI[3] certifica un andamento fortemente positivo in quasi tutti i format (Fig. 3), con la macroscopica eccezione dei Cash & Carry il cui Canale di riferimento è, nei fatti, bloccato (Fig. 4).

Figura 3: Andamento vendite Retail per format

Figura 4: Andamento vendite Cash & Carry

Questo andamento dei ricavi, però, non ha connotati strutturali perché dipende:

- dai tempi di riapertura del Canale HoReCa, visto quale concorrente orizzontale (e, quindi, dal lato dell’Offerta);

- dalle modalità con cui la Domanda, espressa in velocità e volume risponderà alla ripresa. La prima dipendente dai tempi di attesa, la seconda dal reddito spendibile;

- dai tempi di chiusura delle altre attività (visto come vincolo della Domanda). Non va dimenticato, infatti, che una parte della popolazione, ed è quella più fragile patrimonialmente e redditualmente, non sta percependo alcun reddito da due settimane e, a meno di ulteriori rinvii, sarà così per le prossime due. Pertanto, l’eventuale prosecuzione del lockdown oltre il 15 aprile (data prevista dal Decreto Fontana in Lombardia) porrà non tanto il problema degli orari di apertura dei supermercati, quanto piuttosto quello dei potenziali clienti.

Sotto il profilo organizzativo, i temi che si trova ad affrontare il Retail sono almeno tre:

- le difficoltà legate alla gestione del personale in un’attività a forte interazione sociale e, quindi, ad alto rischio di contagio;

- il collasso logistico dell’On Line, determinato sia dalle ordinanze restrittive che dall’incremento delle vendite;

- la complessità dei processi di gestione delle code (che non è solo un problema logistico e di senilità ma anche di mancanza di cultura del servizio. Basti pensare, ad esempio, al disagio della coda al freddo, o alla mancata informazione circa i prodotti in esaurimento) e della misurazione della temperatura corporea dei clienti che, almeno nelle prime intenzioni, il Decreto Fontana richiede.

Prima di affrontare i problemi dell’HoReCa, è importante sottolineare un fattore che accomuna Industria e Retail: tutte le variabili commerciali e organizzative che interessano i due attori hanno natura contingente. Non c’è, detto altrimenti, nessuna valida ragione per pensare che, ad emergenza conclusa, i profili competitivi di entrambi possano cambiare. Al massimo si potrà assistere ad un rallentamento negli investimenti fatti dal Retail nel Canale HoReCa (il cd. Horetail), ma null’altro che esuli dalla gestione emergenziale del momento.

HORECA

L’HoReCa è il Canale che sta pagando il prezzo più alto di questa situazione. Di fatto l’intero comparto è chiuso per Decreto da tre settimane e, al momento, non è prevedibile alcuna possibile data di riapertura. Per delineare bene le conseguenze di una situazione che ha in sé le potenzialità per cambiare le logiche competitive del Canale, è bene distinguere la condizione dei Pubblici Esercizi da quella dei Distributori.

Per quanto riguarda i Pubblici Esercizi i problemi sono molteplici, tutti legati all’estrema frammentazione e fragilità delle imprese che operano nel Settore. In particolare:

- ricavi, e incassi conseguenti, di 2 mesi azzerati;

- aggravamento di una già precaria struttura patrimoniale;

- nessuna altra fonte di reddito possibile legata in qualche modo alla riconversione del modello di business;

- merce deperibile in via di scadenza;

- mancanza di una struttura organizzativa in grado di rendere operative buona parte delle disposizioni decretali di aiuto alle imprese.

Per ciò che concerne i Distributori, invece, i problemi sono in parte speculari a quelli dei Pubblici Esercizi, seppure con un diverso ordine di grandezza (e che, pertanto, non saranno ripresi più sotto), e in parte diversi. In particolare:

- la gestione di circa 1,6 md di euro di crediti verso microimprese chiuse;

- alla riapertura si dovranno affrontare 20 mio di euro solo per costi di sanificazione degli impianti di spillatura;

- il blocco totale del flusso turistico dall’estero, che avrà tempi di recupero pluriennali;

- la diminuzione del monte ferie di una buona parte della popolazione, con le inevitabili ricadute sui tempi della ripresa.

Si tratta, a ben vedere, di una miscela ad alto potere detonante che, contrariamente ad Industria e Retail, ha in sé la capacità di modificare il profilo competitivo del Canale. Nello specifico le direttrici che possono concretizzarsi sono:

- aumento nella velocità del ciclo di vita delle imprese di somministrazione (oggi pari a 3-5 anni);

- crisi delle imprese di Distribuzione di media grandezza (4-6 mio euro di ricavi) con conseguente aumento della mortalità.

CONCLUSIONI

La pretesa di dover trarre degli insegnamenti da tutto ciò che di imprevisto avviene è un altro “bias cognitivo” proprio del modo di pensare occidentale. Questo, però, non esime dal cercare di ricondurre a sistema l’insieme di informazioni raccolte.

Senza avere la pretesa di trattare, e meno ancora di esaurire, l’argomento, ciò che questa situazione emergenziale ha fatto emergere è la fragilità di quella che Accoto[4] chiama la “Società archivistica”, basata su un’estensione ipertrofica dell’analisi del dato storico. Il cambio richiesto è quello di passare ad una “Società oracolare” in cui il paradigma temporale Evento-Dato sia rovesciato in Dato-Evento, facendo collassare sul tempo dell’azienda (presente) il tempo del cliente (futuro). Banalizzando un po’ si tratta di comprendere che l’essenza vitale dell’informazione non è nella velocità di processo di eventi accaduti (quanto abbiamo venduto ieri), ma nella capacità di trattare l’incertezza relativa ad informazioni di eventi futuri non ancora accaduti (domani sarà acquistato questo).

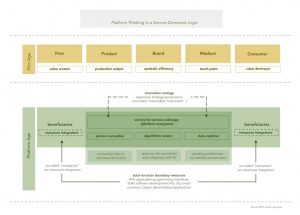

Da un punto di vista organizzativo, questo significa cominciare a pensare le aziende non più come “Service Company” ma come “Company as a Service”, rivedendone completamente le logiche operative (Fig. 5)[5] e trasformando il tempo strategico da “Real Time” a “Near Time”.

Lo scenario competitivo del futuro non sarà “Data driven” bensì “Responsability driven, powered by data”.

Figura 5: da Service Company a Company as a Service

Febo Leondini, Docente di Trade Marketing alla Luiss Business Schooll

Note:

[1] Kahneman, D., Pensieri lenti e veloci, Mondadori 2018

[2] Cerved, Cerved Industry Forecast Covid-19, Working Paper Marzo 2020

[3] IRI, Corona Virus Summary Deck, Working Paper marzo 2020

[4] Accoto, C., Il Mondo ex Machina, Egea 2020

[5] Tratta da Accoto, C., Il Mondo ex Machina Work in Progress on LinkedIn, 2020